Le Plan d’épargne retraite Individuel (ou PER Individuel) est un contrat mis en place pour favoriser l'épargne en vue de préparer la retraite. Créé par la loi PACTE, le PER remplace les anciens plans épargne comme le Madelin ou le PERP. Dans le domaine de l'épargne retraite, de nombreux acteurs se partagent le marché. Il est donc de plus en plus compliqué de savoir vers qui se tourner pour ouvrir un PER afin de préparer l'avenir.

Coover analyse pour vous le plan épargne retraite SwissLife, afin de vous aider à faire le meilleur choix pour votre retraite.

Vous souhaitez ouvrir un Plan Épargne Retraite ?

Sommaire

Quelle est la rentabilité du Plan Épargne Retraite SwissLife ?

Le taux de rendement d'un Plan Épargne Retraite Individuel dépend du support sur lequel est investie votre épargne. Si vous avez opté pour un PER Assurance, les supports accessibles sont les mêmes que ceux de l'assurance vie :

- Le fonds euro, un fonds sécurisé et garanti. Étant principalement composé d'obligations, son rendement est limité, mais il ne présente aucun risque en capital. C'est le support à privilégier si vous ne souhaitez pas prendre de risques, ou lorsque votre départ en retraite approche.

- Les "unités de compte" (UC), qui sont des supports dont la performance dépend de l'évolution des marchés financiers et / ou immobiliers (OPCVM, FCP...). Leur potentiel de rentabilité est bien supérieur à celui du fonds en euros, mais ils sont soumis à de vrais risques de perte en capital.

Un PER bancaire, qui fonctionne comme un compte-titres, ne donne pas accès au fonds euro. Il est de ce fait soumis à plus de risques.

Niveau rendement, le fonds euro du PER SwissLife a dégagé 2 % en 2020, ce qui le classe parmi les meilleurs fonds euro PER du marché.

La performance des unités de compte ne peut être anticipée, car elle dépend de l'évolution des marchés. Gardez bien en tête :

- Que lorsque vous comparez le rendement de plusieurs PER assurance, regardez quel a été le taux du fonds euro sur les dernières années.

- Qu'en matière d'unités de compte, les performances passées ne présagent pas de performances futures. Un support actions, par exemple, peut avoir rapporté 6 % en 2020 et ne générer aucun gain en 2021.

PER SwissLife : Les garanties de prévoyance

Les garanties de prévoyance incluses dans les plans d'épargne retraite diffèrent selon les assureurs.

Chez SwissLife, voici les garanties prévoyance dont vous pouvez bénéficier avec le PER :

| Garantie de prévoyance PER | Incluse dans le PER |

|---|---|

| Décès plancher | oui |

| Doublement du capital en cas de dépendance | NC |

| Rente éducation pour les enfants | oui |

Les unités de compte du PER SwissLife

Les unités de compte sont des supports d'investissement que les assureurs proposent au sein de leur contrat PER, Asssurance Vie, Madelin, etc. Ce sont des actifs financiers variés dont la liste est propre à chaque contrat : il peut s'agir d'actions de sociétés cotées en bourse, de patrimoine immobilier, de fonds d'investissement et bien d'autres. Ils présentent un risque de perte en capital sur les montants investis.

Un conseiller SwissLife vous indiquera quels sont les supports (les unités de compte) disponibles au sein du PER .

SwissLife propose, en gestion libre, plus de 550 fonds différents, gérés par des sociétés de gestion prestigieuses telles que Swiss Life Asset Managers, SwissLife Gestion Privée, Carmignac Gestion, Lazard Frères Gestion, Rothschild & Cie Gestion… Cela vous laisse donc un large choix si vous souhaitez diversifier vos placements PER.

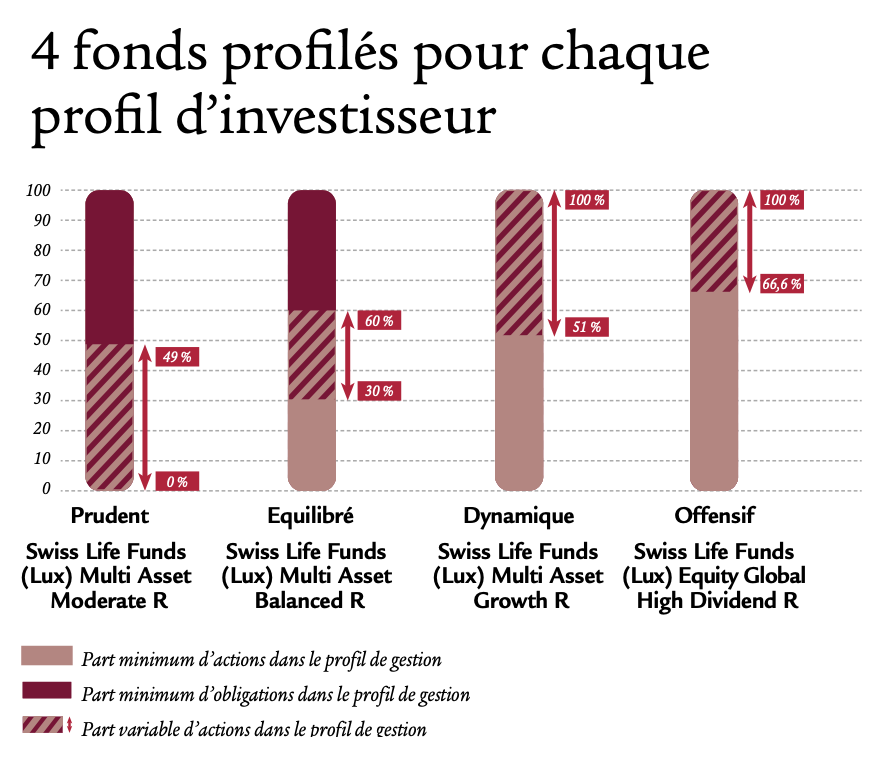

Vous pouvez opter pour l’un des 4 fonds profilés proposés :

Comme bon nombre de banques ou d’assureurs, SwissLife propose, pour son PER, deux modes de gestion :

- La gestion libre : vous faites vos arbitrages vous-même, choisissez vos supports, les montants positionnés sur chacun…

- La gestion pilotée Horizon Retraite : votre capital est géré par des professionnels sur la base de votre profil d’investisseur (prudent, équilibré ou dynamique). Vous ne vous occupez de rien. Une sécurisation progressive est prévue : plus votre retraite approche, plus la fraction de capital positionnée sur des supports risqués diminue.

- SwissLife propose aussi des options d’arbitrage automatique, telles que la sécurisation des plus-values (les gains de vos UC sont sécurisés sur le fonds euro) ou l’investissement progressif.

Quels sont les frais du PER SwissLife ?

Pour choisir le meilleur PER, il est important de prendre en compte les frais qu'engendre le contrat à la souscription, pendant sa durée de vie mais aussi à sa clôture.

Voici les frais prélevés par SwissLife sur son PER :

| Type de frais | Niveau |

|---|---|

| Frais sur versement initial + versements libres | 4.75 % |

| Frais de gestion fonds euro | 0.65 % |

| Frais de gestion unités de compte | 0.96 % |

| Frais d'arbitrage | 0,20 % + 30 euros (1 arbitrage gratuit par an) |

Pour connaitre le détail de ces frais, consultez les fiches détaillées et la documentation mises à disposition par votre conseiller SwissLife.

Quelle est la disponibilité des fonds d’un Plan Epargne Retraite SwissLife ?

Le capital que l'assuré dépose sur le PER n'est en principe pas disponible avant le départ à la retraite, sauf dans quelques cas précisés par la loi, qui sont :

- le décès du conjoint ou du partenaire lié par PACS

- l'invalidité de l'assuré, de ses enfants, de son conjoint ou du partenaire lié par PACS

- le surendettement

- l'expiration des droits à l'assurance chômage

- la cessation d'activité non salariée

L'achat d'une résidence principale constitue également un cas où le PER peut être débloqué.

Au moment du départ à la retraite, la sortie des fonds peut s'effectuer en capital et/ou en rente.

Quelles sont les modalités de sortie du PER SwissLife ?

À compter de la date de fermeture de votre PER, vous pouvez demander le dénouement en capital total ou partiel.

La rente est quant à elle calculée selon l'espérance de vie du souscripteur, ce qui signifie que l'assureur chez qui vous souscrivez calculera le total des versements pour qu'à la fin de vie de l'assuré il corresponde au capital constitué initialement. Ainsi, plus la rente est effective tardivement, plus son montant est élevé.

Pour le PER SwissLife, à compter de la liquidation du plan ou de l'âge légal de départ à la retraite, les droits acquis par l'assuré peuvent être converti de différentes façons :

| Acquisition des droits PER | Conditions |

|---|---|

| En capital | Jusqu'à 100 % |

| Rente viagère individuelle | Jusqu'à 100 % |

| Rente viagère réversible | Sur option |

Quelle est la fiscalité applicable au PER SwissLife ?

La fiscalité du PER est toujours la même, quel que soit l'assureur choisi.

Les sommes versés sur le PER sous la forme de versements volontaires peuvent être déduites du revenu global imposable ou du bénéfice imposable si l'assuré a le statut de travailleur non-salariés (TNS). C'est à lui de choisir de déduire ou non ses versements PER. La fiscalité sera différente selon qu'il le fasse ou non.

Pour les salariés, cette déduction ne pourra pas dépasser les plafonds prévus par la loi, qui sont au choix :

- 10 % des revenus professionnels nets perçu en N-1, dans la limite de 8 fois le Plafond Annuel de Sécurité Sociale (PASS) avec une déduction maximum de 32 909 euros,

- ou de 10 % du PASS soit 4114 euros.

Pour les TNS, les versements sont déductibles du bénéfice imposable dans la limite égale au plus élevé de ces deux montants:

- 10% du bénéfice imposable dans la limite de 8 fois le PASS + 15% sur la fraction du bénéfice comprise entre 1 et 8 fois le PASS

- ou 10% du PASS.

Les avantages d'une telle déductibilité sont nombreux, les deux plus importants étant le report du solde non utilisé sur les 3 années suivantes et la possibilité pour le conjoint de bénéficier du plafond individuel de l'assuré.

Pour résumer :

| Origine des sommes | Sortie en rente | Sortie en capital |

|---|---|---|

| Versements volontaires déduits | Régime des rentes viagères à titre gratuit (Barème de l'impôt sur le revenu après abattement de 10 %) | - Capital imposé au barème progressif de l'impôt sur le revenu - Produits soumis au prélèvement forfaitaire de 12.8 % |

| Versements volontaires non déduits | Régime des rentes viagères à titre onéreux | - Capital exonéré d'impôt sur le revenu - Produits taxés aux prélèvements sociaux à 17.2 % |

Comment souscrire au PER SwissLife ?

Les contrats de Plan Épargne Retraite, comme beaucoup de contrats, sous soumis à des conditions que vous devez remplir pour pouvoir souscrire. Ces conditions peuvent varier d'un assureur à l'autre : il est donc très important de les connaître en amont de votre demande d'ouverture de PER.

Concernant SwissLife, voici les conditions d'ouverture du PER :

- Être majeur, quelle que soit l’activité : salarié, indépendant, sans emploi…

- Être résident fiscal français,

- Verser le montant minimum à l’ouverture du contrat (900 euros).

Pour réaliser une étude retraite personnalisée, n’hésitez pas à contacter un conseiller SwissLife.

La procédure de souscription est ensuite assez classique : demande d’adhésion, transmission des pièces demandées (RIB, pièce d’identité…)…

Notre avis sur le PER SwissLife

Chez Coover on aime :

- Contrat récompensé (label Excellence Les Dossiers de l’Épargne 2021)

- La disponibilité de fonds profilés en gestion libre

- L’énorme choix d’unités de compte (+ de 500)

- La garantie plancher en cas de décès de l’épargnant

- Le suivi personnalisé par des experts Swisslife

- Les garanties de prévoyance

Chez Coover on aime moins :

- Contrat pas accessible à tout le monde (du fait des montants minimum de versement)

- Les frais sur versement

- Les frais de gestion sur les UC

- Les frais d’arrérage (rente)

- Les frais d’arbitrage en gestion libre

Vous souhaitez ouvrir un Plan Épargne Retraite ?

Comment contacter SwissLife pour mon PER ?

Plusieurs solutions s'offrent à vous pour contacter SwissLife :

Si vous êtes déjà client, rendez-vous sur votre espace personnel SwissLife.

Sinon, utilisez le formulaire de contact pour toute demande.

Par courrier, écrivez à l’adresse suivante :

Swisslife assurance et patrimoine

7 rue Belgrand

92300 Levallois-Perret

Un expert vous répondra