L’assurance-vie est un excellent outil pour optimiser la transmission de son patrimoine, via la fameuse « clause bénéficiaire ». Grâce à elle, l’assuré décide qui touchera le capital à son décès. Chose toutefois peu connue : il est tout-à-fait possible pour un bénéficiaire de refuser le bénéfice d’un contrat d’assurance-vie. Quel pourrait en être l’intérêt ? Quelles en seraient les conséquences ? Coover analyse cette situation pour vous aider à mieux la comprendre.

Valorisez votre épargne avec l'assurance-vie

Sommaire

La renonciation à un contrat d’assurance-vie, c’est quoi ?

Lors de la souscription à un contrat d’assurance-vie, l’épargnant choisit un (ou plusieurs) « bénéficiaire ». Concrètement, il s’agit de la personne qui, à son décès, recevra le capital détenu sur le contrat.

Il peut rédiger la « clause bénéficiaire » comme bon lui semble, soit à la signature soit plus tard, et désigner n’importe qui : le conjoint, un enfant, un oncle, un ami… S’il ne s’en occupe pas, le contrat intégrera une clause bénéficiaire standard.

Dans la majorité des cas, la clause bénéficiaire n’est importante qu’au décès du souscripteur-assuré. Dans certains toutefois, elle importe avant, dans le cas d’un « bénéficiaire acceptant » : il est en effet possible que le bénéficiaire choisi accepte le bénéfice de la clause du vivant de l’assuré. Il deviendra alors, sauf cas particuliers, irrévocable.

Cependant, il est aussi possible de renoncer au bénéfice d’une assurance-vie. Le bénéficiaire choisi par l’assuré peut décider, quelle que soit sa motivation, qu’il ne recevra pas le capital (ou la part de capital) qui lui est dû.

Quelle procédure pour renoncer à une assurance-vie ?

Pour renoncer au bénéfice d’une assurance-vie, il faut informer l’assureur de sa décision. Ce dernier a en effet pour mission de verser le capital au(x) bénéficiaire(s) : il doit donc être au courant de la non-acceptation, afin de se tourner vers les autres bénéficiaires éventuels.

Pour ce faire, il n’y a pas de formalisme spécifique. Le bénéficiaire non-acceptant a toutefois intérêt à faire parvenir à l’établissement où est ouvert le contrat une lettre de renonciation à l’assurance-vie. Idéalement, celle-ci sera envoyée par courrier recommandé avec accusé de réception.

Reste à savoir comment rédiger sa lettre de renonciation au bénéfice d’une assurance-vie. Dans les faits, rien de compliqué : il s’agira principalement de préciser de quel contrat / assuré il s’agit. Nous vous proposons un modèle plus bas.

Nul besoin de préciser au profit de qui on renonce au bénéfice d’un contrat d’assurance-vie : de toute façon, les règles sont fixées par la clause bénéficiaire elle-même.

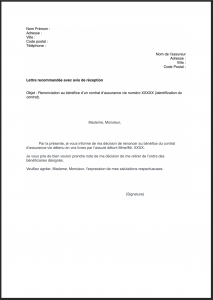

Notre lettre type de renonciation au bénéfice d’une assurance vie

Voici le modèle de lettre de renonciation au bénéfice d’une assurance-vie que vous propose Coover.

Il vous suffit de la reprendre avec vos informations et de l’envoyer à la banque ou à l’assureur concerné(e), par courrier avec AR.

Que se passe-t-il en cas de renonciation d’un bénéficiaire d’une assurance-vie ?

Le bénéficiaire qui refuse le bénéfice d’un contrat d’assurance-vie est en quelque sorte « écarté ». L’assureur recherchera donc les suivants, si la clause en prévoit. On parle alors de bénéficiaires « de second rang ».

Attention toutefois : si un bénéficiaire est le seul pointé par la clause et qu’il refuse le bénéfice, l’assurance-vie réintégrera la succession et sera partagée selon les règles de la dévolution légale. Elle perdra donc son régime fiscal spécifique et favorable.

Idéalement, la clause doit donc toujours prévoir des bénéficiaires de second rang (par exemple, « à défaut mes enfants nés ou à naître »). L’idée est qu’il y ait au moins un bénéficiaire de second rang pour anticiper un éventuel refus.

La clause standard, intégrée au contrat si l’assuré n’en a pas prévu une lui-même, est rédigée comme tel : « mon conjoint, non divorcé ni séparé de corps ; à défaut, mes enfants, nés ou à naître, vivants ou représentés, à défaut mes héritiers ».

Vous le voyez, en cas par exemple de prédécès ou de refus du conjoint, il y a des bénéficiaires de second rang. Veillez donc à rédiger votre clause en prévoyant un « à défaut ».

Ainsi, si, dans notre exemple, le conjoint survivant refuse le bénéfice, le capital reviendra aux enfants à parts égales. De la même manière, si l’un d’eux renonce, sa part sera partagée entre ceux qui acceptent le bénéfice.

Dans quels cas renoncer au bénéfice d’une assurance-vie ?

Il est relativement rare qu’un bénéficiaire refuse au bénéfice d’une assurance-vie, mais cela arrive. De nombreuses raisons peuvent le justifier.

Cela peut notamment servir un bel objectif : celui de favoriser un (ou des) proche. C’est par exemple le cas du conjoint survivant de l’assuré-défunt qui estime qu’il n’a pas besoin du capital de l’assurance-vie, et que ce dernier sera plus profitable aux enfants : parce qu’ils ont besoin de liquidités, qu’ils ont un projet précis (un achat immobilier par exemple)…

Ainsi, si le conjoint survivant n’accepte pas le bénéfice du contrat, ce sont les enfants (ou d’autres bénéficiaires de second rang, selon la rédaction de la clause) qui se partageront le capital en profitant de la fiscalité favorable de l’assurance-vie, et notamment de leur abattement fiscal personnel de 152 500 euros sur la somme reçue. Tout cela permet donc d’optimiser fiscalement la transmission.

En revanche, si le conjoint accepte l’assurance-vie et décède par exemple deux ans plus tard, les sommes reçues par lui seront transmises aux enfants dans le cadre de sa succession, et seront donc soumises aux droits de succession (ce qui s’avère nettement moins intéressant sur le plan fiscal).

Le cas de figure conjoint non-acceptant / enfant(s) n’est bien sûr pas le seul. Bien d’autres existent, comme celui par exemple des enfants qui refuseraient le bénéfice d’une assurance-vie au profit des petits-enfants du défunt (encore une fois, dans le cas où les petits-enfants seraient bien bénéficiaires de second rang).

Ainsi, il peut être intéressant, avant d’accepter le bénéfice d’un contrat d’assurance-vie, de prendre conseil auprès du notaire en charge de la succession. Celui-ci pourra être d’une aide certaine pour optimiser la transmission.

FAQ

Pour renoncer au bénéfice d'un contrat d'assurance-vie, il faut envoyer une lettre de renonciation à l'assureur ou à la banque où a été ouvert le contrat par l'assuré défunt qui vous a désigné comme bénéficiaire.

Le contenu d'une lettre de renonciation est simple. Coover vous en propose un modèle plus haut.

Renoncer au bénéfice d'une assurance-vie ne revient pas à renoncer à la succession. Dans le premier cas, le bénéficiaire non-acceptant refuse simplement de recevoir le capital qui lui est dû en vertu de la clause bénéficiaire de l'assuré défunt. Si tel est le cas, ce seront les bénéficiaires de second rang, s'il y en a, qui auront droit au capital. À défaut, le capital de l'assurance-vie réintégrera la masse successorale.

13 commentaires à "Renonciation assurance-vie : comment ça marche ?"

Richard, le 13 août 2021

En cas de assurance vie de moins de 8 ans le conjoint bénéficiaire doit il payer les droits de succession

Pierre Fruchard, le 16 août 2021

Boujour,

il me semble que les contrats d'assurance vie de moins de 8 ans ne bénéficient pas d'abattement fiscal.

Cordialement.

Paris, le 30 septembre 2021

Je suis beneficiaire d'un contrat d'assurance vie avec clause STANDARD au profit des enfts ET des petits enfts du defunt.

Parmi les 6 enfts beneficiaires, je suis la seule SANS ENFANTS.

- Puis je renoncer ?

- Où va ma part si je renonce ?

( À mes neveux et nieces ? )

- Quel est le pourcentage de fiscalité pour UN neveu ?

Je vous remercie.

[email protected]

Marie

Pierre Fruchard, le 1 octobre 2021

Bonjour,

Vous pouvez renoncer. S'il y a une clause "à défaut ses héritiers...", alors la somme ira à vos neveux et nièces et ils bénéficieront du l'avantage fiscal. Si ce n'est pas le cas alors la somme sera répartie entre les bénéficiaires du contrat "de premier plan".

Cordialement

alexou, le 11 octobre 2021

Bonjour ma mère veut renoncer à l'assurance vie que mon père a laissé pour que ces 2 enfants puissent en bénéficier.

La clause est "suivre les clauses testamentaires à défaut mes héritiers". Il n'y a pas de testament donc en premier rang il y a ma mère en refusant normalement l'assureur devrait contacter les enfants. or l'assureur dit que ma mère ayant l'usufruit lors de la succession si elle refuse elle doit renoncer aussi à la succession ce qui me semble étrange vu que l'assurance vie est hors succession. Merci pour votre éclairage

Pierre Fruchard, le 13 octobre 2021

Bonjour,

En effet, l'assurance vie est hors succession, votre mère peut donc y renoncer sans impliquer la succession.

Cordialement

Hersant, le 1 janvier 2022

Mon ex ami a souscrit une assurance vie en me mettant héritière. Comment puis-je faire pour renoncer à cette assurance vie

Pierre Fruchard, le 4 janvier 2022

Bonjour,

Il vous suffit d'envoyer une lettre de renonciation à l'assurance-vie à l'assureur, par courrier recommandé.

Cordialement.

Choisnard, le 5 février 2022

Bonjour,

Suite au décès de mon mari il avait 2 assurances vie à mon profit pour un total de 24 000 ,00€ (Vingt quatre milles euros):le notaire me propose d’y renoncer au profit de notre seul fils quel intérêt pour moi ce montant me permettrai déjà de payer les droits de succession de mon fils !! Si j’y renonce y a t il un gros intérêt pour lui du fait de ce montant. En attente de votre réponse.merci

CDT

Jean-Yves 18 décembre 2024, le 18 décembre 2024

Le bénéficiaire du contrat d'assurance-vie peut-il renoncer au bénéfice du contrat à n'importe quel moment, en particulier avant le décès du souscripteur ? Quel article du code des assurances ou du code civil permet cette renonciation anticipée ?

Pierre Fruchard, le 17 novembre 2025

Bonjour Jean-Yves,

Le bénéficiaire ne peut pas renoncer avant le décès, car son droit n'existe qu'à ce moment là. La renonciation n'est possible qu'après le décès, selon les règles du droit commun (notamment l'article 1301-3 du Code civil sur la renonciation à un droit futur).

Cordialement.

Marie, le 24 juillet 2025

J’ai renoncé bénéfice assurance vie et je veux me rétracter puis le faire 2 mois après

Pierre Fruchard, le 15 octobre 2025

Bonjour Marie,

Après avoir renoncé au bénéfice d’une assurance vie, il n’est malheureusement pas possible de revenir sur cette décision une fois le délai légal écoulé. Vous pouvez toutefois contacter l’assureur pour vérifier s’il existe une solution amiable selon la situation.

Un expert vous répondra