| Programme | Fonds en € | Description | Avis | Offre |

|---|---|---|---|---|

assurance.assureur | Rendement net : assurance.rendement_euro Frais de gestion : assurance.frais_de_gestion_euro | Ticket d'entrée : assurance.ticket_entree € Frais de versement : assurance.frais_versement Frais d'arbitrage : assurance.frais_arbitrage Frais de Sortie : assurance.frais_sortie Multisupport : assurance.multisupport | Notre Note : assurance.note | note assurance.avis_plus | liste_plus_moins(assurance.avis_moins) | assurance.offres Sur le site de assurance.programme |

Aucun résultat pour les filtres que vous avez sélectionnés.

Simulation du rendement de votre assurance vie

Les gains estimés sont de gains|number_format €

Année après année, l'assurance-vie s'impose comme le placement préféré des Français : 45% des ménages en possèdent une. Constituant à la fois une enveloppe d’épargne, un produit intéressant fiscalement et un excellent outil pour préparer sa succession, l'assurance-vie ne manque pas d’atout. Reste à bien choisir le contrat qui correspondra le mieux à votre profil et à vos attentes.

Tous les contrats ne se valent pas : chacun a ses spécificités, attraits et points faibles. Selon le niveau de risques que vous pouvez vous permettre, le ticket d'entrée que vous êtes capable de supporter ou encore les supports qui vous intéressent, vous serez capable de déterminer l’offre la mieux adaptée. Coover vous aide à y voir plus clair en vous proposant une sélection des meilleurs produits du marché.

Avant de décider quelle assurance-vie choisir, faites un point sur vos attentes !

La première chose est de faire un point sur votre profil d’épargnant et vos objectifs, afin de déterminer des « grands traits » : quel est le niveau de risques que vous êtes prêt à accepter ? Quel est votre degré de connaissance des produits financiers ? Quelle rémunération attendez-vous ?

En fonction de tout cela, vous devrez être attentif, au moment de choisir un contrat, au ticket d'entré, aux frais de gestion, aux supports d’investissement disponibles…

Voici les principaux profils d’épargnant que l’on retrouve en assurance-vie :

- Prudent : qui accepte peu (ou pas) de risques, et donc un rendement faible mais garanti,

- Actif : prêt à investir sur des supports plus risqués pour chercher un meilleur rendement,

- Dynamique : prêt à accepter un risque important dans l’optique de chercher une rentabilité élevée.

Sur le long terme, sachez que les placements de capitalisation dits « à risque » sont rentables (à horizon d’investissement de plusieurs années). En effet, les risques sont lissés dans le temps. Si votre horizon de placement n’est que de 3 ou 4 ans, investir tout ou partie de votre capital sur des supports soumis aux fluctuations des marchés sera particulièrement « dangereux ».

Choisir son assurance-vie : 7 conseils

Voici 7 points d'attention qui sont, à nos yeux, primordiaux à observer lorsque l'on choisit son assurance-vie :

- Comparez ! Même si le plus simple et le plus pratique est bien sûr de souscrire au contrat que vous propose votre conseiller bancaire ou votre assureur, il serait dommage de passer à côté d'un "meilleur" contrat que vous pourriez trouver ailleurs. Notre comparateur d'assurances-vie vous aidera à dénicher le meilleur produit. N'oubliez pas que rien ne vous empêche, si vous en avez déjà une, d'ouvrir un nouveau contrat ailleurs.

- Ne vous focalisez pas uniquement sur le rendement dégagé l'année passée, que ce soit celui du fonds euro ou des unités de compte que vous visez. Les rendements passés ne présagent jamais de rendements futurs, surtout lorsqu'il s'agit d'OPCVM, de FCP ou même de SCPI (du fait des aléas des marchés financiers / immobiliers). Pour le fonds euro, préférez prendre en compte le rendement sur les 3 à 5 dernières années, net de frais.

- Choisissez votre contrat en fonction des supports qui vous intéressent, selon votre profil. Si vous visez principalement un fonds euro performant et ne comptez pas investir en unités de compte, concentrez-vous sur les contrats qui sont "bons" à ce niveau. À l'inverse, si votre objectif est de ventiler votre capital sur différents supports, assurez-vous que le contrat choisi vous donnera accès à une large gamme de produits, marchés...

- Regardez quels sont les modes et options de gestion disponibles, surtout si vous ne souhaitez pas gérer votre contrat vous-même. Tous les contrats ne proposent par exemple pas nécessairement de gestion profilée.

- Comparez les frais ! Même si les rendements avancés sont très souvent exprimés nets de frais, mieux vaut connaître ceux qui seront ponctionnés (des frais d'arbitrage par exemple) et à quelle hauteur.

- Ne négligez pas les services et outils en ligne, notamment si vous comptez gérer votre contrat vous-même (réaliser vos arbitrages).

- Vérifiez bien le ticket d'entrée et les conditions d'accès. Certains contrats d'assurance-vie "obligent" l'épargnant à allouer un certain pourcentage de son versement en unités de compte (pour accéder à un fonds euro "boosté" par exemple).

Ces conseils valent aussi pour les autres produits d'épargne (PER par exemple).

Quels sont les critères pour choisir une assurance-vie ?

L’établissement qui commercialise le contrat

Il est évident que le plus « confortable » est de souscrire à un contrat d’assurance-vie proposé par sa banque ou sa compagnie d’assurance habituelle. Nul doute que votre conseiller bancaire vous proposera une telle souscription : l’ouverture du contrat sera alors simple et rapide.

Dans les faits toutefois, pour trouver la « meilleure » assurance-vie, il faudra souvent aller voir ailleurs et ne pas avoir peur de rechercher en ligne auprès d’autres entités, qui sont nombreuses à avoir des offres compétitives : banques et courtiers en ligne en tête.

À titre d’exemple, comme dans notre classement, des entités comme Linxea ou Yomoni sont régulièrement citées cette année dans les palmarès et classements des meilleures assurances-vie.

Le rendement du fonds euro et des unités de compte

La rentabilité est un point important en assurance-vie, que ce soit :

- Pour le fonds euro (le support « classique » de l’assurance-vie), qui sert un rendement limité allant de 1 à 2,5 %, voire plus selon les contrats,

- Pour les unités de compte, qui ont un potentiel de rendement bien plus important, sans toutefois conférer de garantie sur le capital investi.

Le fonds euro reste plus rémunérateur que les taux servis par les livrets réglementés, et demeure donc intéressant, même en 2025. Si vous souhaitez toutefois booster la rentabilité du contrat, mieux vaudra investir une partie de votre capital en unités de compte, selon les risques que vous êtes prêt à accepter.

Bon nombre d’établissements proposent 2 fonds euro : un classique et un autre plus dynamique, soumis à des conditions d’accès (par exemple, investir X % de votre capital en unités de compte).

Quant aux unités de compte type FCP, OPCVM, SCPI…, leur rentabilité dépend de l’évolution des marchés financiers et immobiliers. Les performances passées ne présageant pas de performances futures, il faudra comparer les historiques de rendement sur les dernières années, en prenant conscience que rien ne vous assure que vous ne ferez pas de perte en capital.

Le niveau de frais

La question des frais est au moins aussi importante, en assurance-vie, que celle du rendement. En effet, des frais élevés viendront largement sabrer la rentabilité, qu’elle soit bonne ou non. N’oubliez pas que l’assurance-vie est un placement à long terme, alors imaginez l’impact des frais (de gestion notamment) sur les années…

Fuyez les contrats aux frais trop élevés. Souvent, la meilleure solution à ce niveau sera de vous tourner vers les contrats en ligne, généralement « moins chers » que ceux hors-ligne.

Voici les principaux frais que l’on retrouve en assurance-vie :

- Les frais sur versement : ils sont proportionnels et prélevés en une seule fois sur chaque apport fait par l’épargnant.

- Les frais sur l’épargne : ce sont des frais prélevés annuellement sur la totalité de l’épargne placée sur le contrat. Ils se décomposent en deux types de frais :

- Les frais d’arbitrage : il s’agit de frais ponctionnés à chaque fois que l’épargnant décide de transférer une partie de son argent d’un support financier à un autre pour améliorer son rendement.

Les supports disponibles

L’assurance-vie ne se limite pas au fonds euro. Bon nombre d’épargnants choisissent de panacher leur capital entre fonds en euros et unités de compte, afin de profiter du dynamisme des marchés financiers (actions, obligations, trackers…) et / ou immobiliers, tout en sécurisant une partie de leur épargne.

Un très large éventail d’unités de compte est accessible en assurance-vie. Seuls les épargnants ayant des connaissances en la matière feront leurs investissements et arbitrages eux-mêmes. Les néophytes auront intérêt à choisir un mode de gestion (profilée ou pilotée) ou à activer des options de gestion (une sorte d’arbitrages automatiques).

Ainsi, si vous n’y connaissez pas grand chose mais souhaitez avoir des unités de compte pour booster la rentabilité de votre contrat, vérifiez quels sont les mode et options de gestion proposés par chaque contrat que vous étudiez.

Quant au nombre de supports disponibles, tout dépendra du contrat. Si vous en visez un en particulier (par exemple des SCPI, c’est-à-dire de la « pierre papier), vérifiez qu’il est bien proposé.

Les modalités de souscription

Les modalités d’adhésion diffèrent d’un contrat à l’autre.

Ce sera d’abord le cas du ticket d’entrée : de 0 à plusieurs milliers d’euros selon les contrats. En ligne, il est souvent de quelques centaines d’euros.

Attention aussi aux frais sur versement, souvent inexistants pour les contrats en ligne, parfois de 4 ou 5 % pour les contrats commercialisés par les grandes banques. On note de très grandes différences entre les contrats sur ce point.

Certains contrats, notamment ceux qui proposent un fonds euro dynamique, posent comme condition d’investir un certain pourcentage de l’apport en unités de compte. Vérifiez aussi ce point.

Pour ce qui est de l’adhésion en elle-même, les choses sont relativement simples : formulaire de souscription à remplir (en papier ou en ligne), pièce d’identité, relevé d’identité bancaire…

Les modes et options de gestion disponibles

Nous l’avons dit précédemment, les épargnants peu expérimentés en matière de marchés auront intérêt à mettre en place un mode de gestion, c’est-à-dire à confier la gestion de leurs unités de compte à un professionnel (l’assureur lui-même, une société d’asset management…).

Voyez donc ce qui est proposé dans le cadre du contrat qui vous intéresse (gestion pilotée ou profilée) et combien cela coûte. En effet, la gestion sous mandat fait l’objet de frais supplémentaires qui viennent rémunérer la gestion.

Sachez qu’existent aussi des options de gestion, qui sont des arbitrages automatiques. En voici deux exemples :

- La sécurisation des plus-values : passé un certain seuil, les gains générés par les unités de compte sont sécurisés sur le fonds euro afin d’être définitivement acquis,

- La répartition constante : vous choisissez une répartition au départ (par exemple 50 % en fonds euro et 50 % en UC) et celle-ci est maintenue tout au long de la vie du contrat.

Prenez donc en compte tous ces éléments lorsque vous comparez des contrats d’assurance-vie, dans le cas bien sûr où vous souhaiteriez placer une partie de votre capital en unités de compte.

Les outils de gestion en ligne

Ce critère est surtout important si vous comptez faire vos arbitrages vous-même en ligne. Votre espace personnel en ligne devra être facile à utiliser, et vous offrir toutes les possibilités de gestion : arbitrages, versements, demande de rachat…

À ce titre, les banques en ligne ont développé des outils performants et intuitifs.

Même si vous faites votre gestion vous même, le service client ou le support doivent demeurer disponibles pour vous accompagner. Pensez également à prendre cela en compte.

Faut-il se tourner vers l’assurance-vie en ligne ?

L’assurance-vie en ligne a de nombreux avantages, si bien qu’il indispensable d’étudier les offres dès lors que l’on cherche à ouvrir un nouveau contrat.

Voici quelques-uns des principaux attraits des contrats d’assurance-vie en ligne :

- Les frais, que ce soit sur versement ou de gestion, sont souvent moindres pour les contrats en ligne. Nombreux sont les contrats web sans frais d’entrée (0 %),

- Le catalogue d’unités de compte disponibles n’a en général rien à envier à celui proposé par les contrats des banques et assureurs « traditionnels »,

- Les rendements des fonds euro et des supports sont souvent très compétitifs,

- Un fonds euro dynamique (et donc boosté) est en général proposé,

- L’adhésion et la gestion en ligne sont simples et optimisées,

- Les modes et options de gestion proposés coûtent moins chers que pour les contrats hors ligne.

Sur quoi investir dans un contrat d'assurance-vie ?

Choisir entre fonds en euros ou unités de compte (ou un panachage des deux) revient à faire un point sur votre profil et vos attentes, comme nous l’avons vu avant. C’est toujours vous qui choisissez la répartition de votre capital.

Voici ce sur quoi il est possible de placer votre épargne en assurance-vie :

- Le fonds en euros, qui a de nombreux avantages, malgré le fait qu’il n’offre pas les rendements les plus intéressants. En effet, il est sécurisé, c'est à dire qu'il n'y a aucun risque de perte en capital. Il bénéficie aussi de ce que l’on appelle l'effet cliquet : les intérêts annuels viennent chaque année grossir votre capital, et rapportent ainsi eux-même des intérêts l'année suivante. Enfin, le capital placé est disponible immédiatement (il n’y aura pas de délai de vente de titres).

- Les unités de compte sont plus risquées mais offrent des rendements bien plus attractifs : OPCVM, FCP, SCPI, trackers… Il s’agit devaleurs mobilières et d’actifs financiers de différentes natures (constitués par exemple d'actions, d’obligations etc.). Ils sont plus risqués car ils sont soumis à l’évolution des marchés financiers. Les risques de perte en capital existent donc.

Si vous voulez investir dans ces deux types de support, il faudra souscrire à un contrat d’assurance-vie « multisupports ».

Comment fonctionne notre comparateur d’assurances-vie ?

Les critères que nous avons pris en compte pour classer les contrats d’assurance-vie disponibles sur le marché sont ceux qui nous paraissent les plus importants, tels que notamment :

- Le rendement net,

- Les frais de gestion,

- Le ticket d’entrée,

- Les supports disponibles.

Notre tableau comparatif d’assurances-vie présente aussi une note et des commentaires pour chaque contrat.

L’outil développé par Coover vous permet de dénicher le « meilleur » contrat d’assurance-vie du marché, c’est-à-dire celui qui vous correspondra le plus en fonction de vos attentes et objectifs. Vous pouvez mettre en concurrence les offres très facilement, en un coup d’oeil.

Les courtiers en ligne tels que Coover sont des sites internet gérés par des sociétés financières privées ou des banques réelles / en ligne. Ils proposent de placer et de gérer soi-même son épargne, à des frais moindres.

Quels sont les points communs à tous les contrats d’assurance-vie ?

Vous l’aurez compris, choisir un contrat d’assurance-vie plutôt qu’un autre aura une incidence sur le rendement, les supports ou encore les modes de gestion disponibles. Les règles légales seront toutefois bien évidemment les mêmes quelle que soit l’offre choisie.

Il en sera ainsi de la fiscalité de l’assurance-vie, la même pour tous les contrats, peu importe l’établissement auprès duquel vous avez souscrit le vôtre. Le cadre fiscal de ce contrat, que ce soit pendant la vie de l’assuré ou à son décès, sera identique que vous souscriviez auprès de A ou de B.

De même, le choix de tel ou tel contrat d’assurance-vie n’aura pas d’incidence sur votre capacité (et votre liberté) à choisir un ou plusieurs bénéficiaires.

Le fonctionnement du contrat, au niveau par exemple des versements et retraits libres, sera aussi toujours le même.

Si vous optez pour le fonds en euro, le capital investi sur ce support sera garanti, quel que soit l’établissement éditant votre contrat. À l’inverse, les unités de compte ne vous assureront aucune garantie en capital, peu importe le contrat.

J’ai déjà une assurance-vie : est-ce intéressant d’en ouvrir une autre ?

L’assurance-vie n’est pas transférable. Si vous détenez déjà un contrat, il est légitime de vous demander s’il est opportun d’en ouvrir un autre, surtout si le premier est déjà à maturité fiscale (plus de 8 ans).

La réponse est oui, et ce pour plusieurs raisons. Citons notamment :

- Le fait que l’ouverture d’un second contrat vous donne accès à un « nouvel » éventail de supports d’investissement (OPCVM, FCP, SCPI…),

- Le fait que cela puisse vous permettre de distinguer deux poches fiscales (notamment si vous faites des versements avant et après 70 ans),

- Le fait que la chose vous permette de bien distinguer les bénéficiaires, et de savoir qui recevra quoi au décès,

- Le fait que cela vous permette par exemple d’investir sur un nouveau fonds en euro, qui sera peut être plus performant que le premier demain, dans 3 ans ou dans 5 ans. Cela peut donc être vu comme une sorte de « sécurité ».

Assurance vie : l'essentiel à retenir

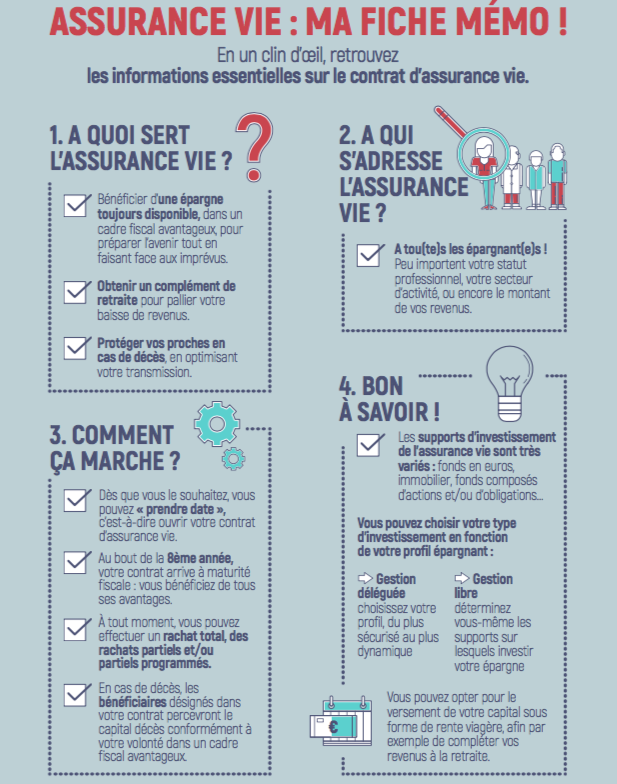

Voici une fiche mémo sur l'assurance vie qui résume son mécanisme et à qui elle s'adresse.

Tout nos articles sur l'assurance vie

- Assurance-vie luxembourgeoise : le guide complet

- Que penser du courtier Groupe Rodin ?

- Que penser du courtier Predictis ?

- Calcul du rachat en assurance-vie

- Simulateur assurance-vie : notre outil gratuit de calcul d’épargne

- Quels prélèvements sociaux pour une assurance-vie ?

- PEA ou assurance-vie : quel support choisir ?

- Transfert en assurance vie : fonctionnement, droits et fiscalité

- Comment s'applique la Flat Tax sur l’assurance-vie ?

- Comment débloquer une assurance vie et à quel moment le faire ?

- Quels sont les droits de succession d’assurance-vie pour ses neveux et nièces ?

- Qu’est-ce qu’un contrat d’assurance-vie monosupport et qu’en penser ?

- Qu’est-ce que le fonds euro de l’assurance-vie ?

- Nantissement de l’assurance-vie : comment ça marche et à quoi ça sert ?

- Renonciation assurance-vie : comment ça marche ?

- Quel est le délai de rétractation de l’assurance vie ?

- Quels sont les modes de versement en assurance-vie ?

- Quel est le rendement d'une assurance-vie en 2025 ?

- Quel plafond pour l’assurance-vie ?

- Qu’est-ce que la garantie plancher de l’assurance-vie ?

- Lettre de changement de clause bénéficiaire assurance vie à télécharger

- Faut-il investir en SCPI via l'assurance-vie ? Avantages et inconvénients

- Lettre demande versement assurance vie : modèle gratuit

- Qu’est-ce que le contrat vie génération en assurance vie ?

- Lettre de renonciation assurance vie : notre modèle gratuit

- Fiscalité de l’assurance-vie après 8 ans : quelles sont les règles ?

- Quelle est la meilleure assurance vie en 2025 ?

- Assurance-vie et unités de compte : comment ça marche ?

- Quelle fiscalité pour l’assurance-vie après 70 ans ?

- Assurance vie et droits de succession : quelle fiscalité ?

- Assurance-vie sans frais : où trouver des contrats ?

- Fiscalité d’assurance vie en cas de décès : comment ça marche ?

- Clause bénéficiaire en assurance-vie : comment bien la rédiger ?

- Lettre de rachat en assurance-vie : télécharger notre modèle gratuit

- Que choisir entre gestion libre et gestion pilotée pour son assurance-vie ?

- Quels frais pour l’assurance vie ?

- Rachat en assurance vie : comment ça marche ?

- Lettre résiliation assurance vie : notre modèle gratuit

Un expert vous répondra